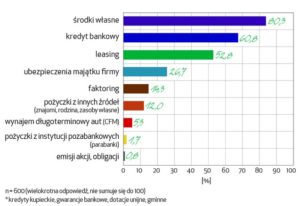

Sektor MŚP jest finansowany ze środków własnych (80,3 proc.). Jednak już co drugi przedsiębiorca inwestuje dzięki leasingowi – wynika z „Barometru EFL”[1]. Wraz z wielkością firmy rośnie świadomość korzyści wynikających z leasingu. Z tej formy finansowania korzysta 29 proc. mikro firm, 61 proc. małych firm i aż 73 proc. średnich. Na leasing najczęściej decydują się przedsiębiorstwa budowlane, produkcyjne i transportowe.

– Gotówka jako najczęściej wybierane źródło finansowania inwestycji mnie cieszy, gdyż oznacza, że „pracuje” i przyczynia się do wzrostu wartości przedsiębiorstwa. Żałuję jednak, że wciąż mamy do czynienia z tak dużą dysproporcją pomiędzy najmniejszymi a największymi podmiotami z sektora MŚP, które sięgają po leasing. W tym momencie jest to instrument, po który bez większych przeszkód może sięgnąć nie tylko firma z długoletnią historią zatrudniająca kilkadziesiąt czy kilkaset osób, lecz także młody przedsiębiorca prowadzący jednoosobową działalność gospodarczą. W takim przypadku korzyści wynikające z leasingu mogą okazać się szczególnie istotne, gdyż nie angażuje on dużych zasobów pieniężnych – poziom wkładu własnego może być równy zeru, nie blokuje zdolności kredytowej podmiotu i, co więcej, pozwala, aby inwestycja zarabiała „sama na siebie” w trakcie trwania umowy leasingowej – zwraca uwagę Radosław Kuczyński, prezes EFL.

– Gotówka jako najczęściej wybierane źródło finansowania inwestycji mnie cieszy, gdyż oznacza, że „pracuje” i przyczynia się do wzrostu wartości przedsiębiorstwa. Żałuję jednak, że wciąż mamy do czynienia z tak dużą dysproporcją pomiędzy najmniejszymi a największymi podmiotami z sektora MŚP, które sięgają po leasing. W tym momencie jest to instrument, po który bez większych przeszkód może sięgnąć nie tylko firma z długoletnią historią zatrudniająca kilkadziesiąt czy kilkaset osób, lecz także młody przedsiębiorca prowadzący jednoosobową działalność gospodarczą. W takim przypadku korzyści wynikające z leasingu mogą okazać się szczególnie istotne, gdyż nie angażuje on dużych zasobów pieniężnych – poziom wkładu własnego może być równy zeru, nie blokuje zdolności kredytowej podmiotu i, co więcej, pozwala, aby inwestycja zarabiała „sama na siebie” w trakcie trwania umowy leasingowej – zwraca uwagę Radosław Kuczyński, prezes EFL.

Wielkość ma znaczenie …

Patrząc na cały sektor MŚP, najczęściej wybieranym źródłem finansowania inwestycji są środki własne (90,3 proc. wskazań). Jednak spoglądając na wielkość podmiotów sytuacja przedstawia się już trochę inaczej. O ile w przypadku mikro i małych firm gotówka wiedzie prym nad zewnętrznymi formami finansowania, o tyle „średniaki” chętniej niż do własnych kieszeni zaglądają do banków lub firm leasingowych. Ze środków własnych korzysta dwie trzecie przedsiębiorstw zatrudniających od 50 do 249 pracowników (66,7 proc.), podczas gdy z kredytu bankowego 8 na 10 (81,7 proc.), a z leasingu 73,3 proc.

Niezmiennie widać też drugą tendencję, zgodnie z którą, im firma zatrudnia więcej pracowników, tym częściej korzysta z leasingu. Podczas gdy wśród mikro firm 29 proc. zarządzających bazuje na leasingu, to wśród małych ten odsetek jest już dwa razy wyższy i wynosi 61 proc., a wśród średnich podmiotów aż 2/3 przedsiębiorców finansuje swoją działalność leasingiem. Wynik ten koresponduje z największym optymizmem wśród „średniaków” dotyczącym planów inwestycyjnych na najbliższe miesiące.

… sektor też

Każdy sektor dobiera sobie indywidualnie najodpowiedniejsze dla niego źródła finansowania. Warto zwrócić uwagę na firmy produkcyjne, wśród których widać wyraźnie mniejsze znaczenie środków własnych (62 proc. wskazań), a największe leasingu (75 proc.), co jest związane z korzystaniem z leasingowanych maszyn i urządzeń do produkcji. Tylko nieco mniej przedsiębiorstw, bo 72,5 proc., korzysta z leasingu w transporcie. W tym przypadku wynika to z faktu, że zdecydowana większość floty pojazdów jeździ właśnie „w leasingu”. Zdecydowanie najrzadziej leasing wybierają firmy usługowe oraz handlowe – odpowiednio 32,1 proc. oraz 37,5 proc. wskazań.

[1] Barometr EFL jest syntetycznym wskaźnikiem informującym o skłonności firm z sektora MŚP do wzrostu (tj. rozwoju rozumianego, jako stawianie sobie przez przedsiębiorstwa celów związanych ze wzrostem sprzedaży i produkcji, ekspansją na nowe rynki i maksymalizacją zysków, co jest związane z inwestycjami w środki trwałe). Prognozowana na dany kwartał kondycja finansowa firm MŚP daje punkt odniesienia do wnioskowania o zakładanym kierunku zmian, które sprzyjają wzrostowi lub działają hamująco na rozwój firm. Badanie przygotowywane jest przez Ecorys na zlecenie Europejskiego Funduszu Leasingowego SA., a jego wyniki są publikowane co kwartał. Jego uczestnicy to mikro, małe i średnie firmy terenu całej Polski. W badaniu wzięła udział reprezentatywna grupa 600 mikro, małych i średnich firm. Aktualna edycja badania (IV kwartał) odbyła się w dniach 6-13 listopada 2017 r.

skłonności firm z sektora MŚP do wzrostu (tj. rozwoju rozumianego, jako stawianie sobie przez przedsiębiorstwa celów związanych ze wzrostem sprzedaży i produkcji, ekspansją na nowe rynki i maksymalizacją zysków, co jest związane z inwestycjami w środki trwałe). Prognozowana na dany kwartał kondycja finansowa firm MŚP daje punkt odniesienia do wnioskowania o zakładanym kierunku zmian, które sprzyjają wzrostowi lub działają hamująco na rozwój firm. Badanie przygotowywane jest przez Ecorys na zlecenie Europejskiego Funduszu Leasingowego SA., a jego wyniki są publikowane co kwartał. Jego uczestnicy to mikro, małe i średnie firmy terenu całej Polski. W badaniu wzięła udział reprezentatywna grupa 600 mikro, małych i średnich firm. Aktualna edycja badania (IV kwartał) odbyła się w dniach 6-13 listopada 2017 r.

Maja Lidke